本质上而言,远期合约和期货合约是可以让交易者、投资者和商品生产商对未来的资产价格进行投机买卖的协议。这些合约可以充当双方的承诺,使某工具在未来日期(到期日)以创建合约时商定的价格进行交易。

远期合约或期货合约的基础金融工具可以是任何资产,例如股权、商品、货币、利息支付甚至债券。

但与远期合约不同的是,期货合约从合约的角度来看是标准化合约(作为合法协议),而且是在特定的场所(期货合约交易平台)进行交易。因此,期货合约受一套特定规则的约束,例如,可能包括合约规模和每日利率。在许多情况下,期货合约都是在清算所的担保下执行的,这样可以让交易各方以较低的交易对手风险开展交易。

虽然原始形式的期货市场形成于 17 世纪的欧洲,但堂岛米会所(日本)被认为是首个建立的期货交易所。在 18 世纪初的日本,大部分款项都是用大米支付的,因此期货合约开始被用来对冲大米价格不稳定带来的风险。

随着电子交易系统的出现,期货合约以及一系列用例在整个金融行业中变得普遍。

期货合约的功能

金融行业背景下的期货合约通常具有以下一些功能:

- 对冲和风险管理:期货合约可用于缓解特定风险。例如,尽管存在不利事件和市场波动,农民也可以出售其产品的期货合约,以确保未来能够以一定的价格出售产品。或者,一名持有美国国债的日本投资者可以购买相当于季度息票支付(利率)金额的日元兑美元期货合约,以预定利率锁定息票的日元价值,从而对冲其美元敞口。

- 杠杆:期货合约可以让投资者建立杠杆头寸。由于合约会在到期日结算,因此投资者可以使用杠杆建立头寸。例如,使用 3:1 杠杆的交易者可以开立金额达到其交易账户余额三倍的头寸。

- 空头敞口:期货合约可以让投资者获得某一资产的空头敞口。投资者决定在不拥有标的资产的情况下出售期货合约,这种情况通常被称为“裸仓”。

- 资产多样化:投资者能够接触到难以进行现货交易的资产。石油等大宗商品的交付成本通常很高,涉及高额储存费用,但通过使用期货合约,投资者和交易者可以对更广泛的资产类别进行投机买卖,而无需进行实物交易。

- 价格发现:期货市场是买卖双方的一站式商店(即供方和需方的汇集点),可交易多种类别的资产,比如大宗商品。例如,石油的价格可能由期货市场的实时需求决定,而非加油站的局部互动来确定。

结算机制

期货合约的到期日是该特定合约进行交易活动的最后一天。到期日过后,交易停止,合约会被结算。期货合约的结算机制主要有两种:

- 实物结算:签订合约的双方之间以预先确定的价格交换基础资产。做空(卖出)的一方有义务将资产交付给做多(买入)的一方。

- 现金结算:不直接交易基础资产。而是一方向另一方支付反映当前资产价值的金额。石油期货合约就是一个典型的以现金结算的期货合约,该合约交换的是现金而非桶装石油,因为实际交易数千桶石油相当复杂。

现金结算的期货合约比实物结算的合约更方便,即使是对于所有权可以相当迅速转移的流动金融证券或固定收益工具(至少与桶装石油等实物资产相比)来说也是如此,因此更受欢迎。

然而,以现金结算的期货合约可能会导致基础资产价格受到操纵。此类市场操纵通常称为 “操纵收盘价” ,该术语描述的是期货合约接近到期日时,故意扰乱订单簿的异常交易活动。

期货合约的退出策略

持有期货合约头寸后,期货交易者主要可以执行三种操作:

- 平仓: 指通过创建相同价值的反向交易来将期货合约平仓的行为。因此,如果交易者做空了 50 份期货合约,那么可以开立相同规模的多头头寸,抵消其初始头寸。抵消策略可以让交易者在结算日之前获得利润或遭受亏损。

- 展期: 当交易者在抵消其初始合约头寸后决定开立新的期货合约头寸时,就会发生展期,实质上是延长到期日。例如,如果交易者做多了 30 份于 1 月第一周到期的期货合约,但想将头寸延长 6 个月,则可以抵消初始头寸并开设一个相同规模的新头寸,将到期日期设置为 7 月的第一周。

- 结算:如果期货交易者没有平仓或展期,则合约将在到期日结算。此时相关方在法律上有义务根据其头寸交易资产(或现金)。

期货合约的价格模式:期货溢价和现货溢价

从期货合约产生的那一刻起直到结算,合约的市场价格会随着买卖力量的变化而不断变化。

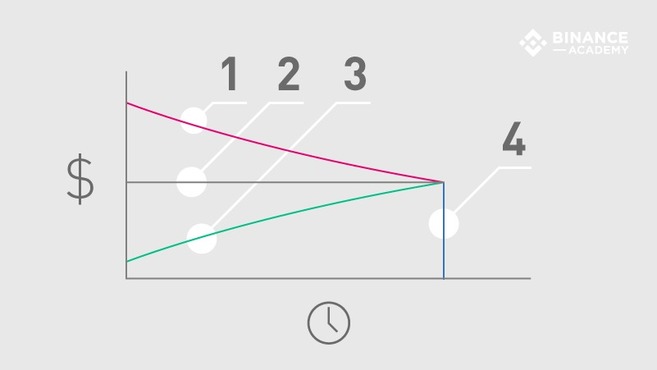

期货合约的到期日和价格变化之间的关系产生了不同的价格模式,通常称为期货溢价 (1)和现货溢价 (3)。这些价格模式与资产在到期日 (4) 的预期现货价格 (2) 直接相关,如下图所示。

- 期货溢价 (1):期货合约价格高于未来预期现货价格的市场状况。

- 预期现货价格 (2):结算时(到期日)的预期资产价格。请注意,预期现货价格并不总是恒定的,即该价格可能会随着市场供求的变化而变化。

- 现货溢价 (3):期货合约价格低于未来预期现货价格的市场状况。

- 到期日 (4): 某一特定期货合约在结算前可进行交易活动的最后一天。

虽然期货溢价市场状况往往对卖方(空头头寸)比对买方(多头头寸)更有利,但现货溢价市场通常对买方更有利。

随着到期日的临近,期货合约价格预计将逐渐收敛至现货价格,直到两者的价值最终相同。若期货合约价格与现货价格在到期日不一致,则交易者可利用套利机会快速获利。

出现期货溢价时,期货合约的交易价格会高于预期的现货价格,通常是为了更方便。例如,期货交易者可能决定为将在未来某个日期交付的实物大宗商品支付溢价,这样他们就无需担心支付存储费和保险费等费用(黄金就是一个典型示例)。此外,公司可以通过期货合约将其未来支出锁定在可预测的价值上,购买提供其服务时不可或缺的大宗商品(例如面包生产商购买小麦期货合约)。

另一方面,当期货合约的交易价格低于预期现货价格时,就会出现现货溢价市场。买入期货合约的投机者希望可以在价格如预期上涨时获利。例如,桶装石油明年的预期现货价格为 45 美元,则期货交易者可能会在今天以每桶 30 美元的价格买入桶装石油合约。

总结

作为一种标准化远期合约,期货合约是金融行业中最常用的工具之一,其功能多样,适用于广泛用例。但在投入资金之前,请务必先详细了解期货合约的基本机制及其特定市场。

虽然“锁定”未来的资产价格在某些情况下有用,但并不总是安全的,尤其是以保证金的形式交易合约时。因此,通常需要采用风险管理策略来减轻与期货合约交易相关的不可避免的风险。一些投机者还会使用技术分析指标以及基本面分析方法来了解期货市场的价格行为。