当市场冷清、现货一砸就崩,庄家最需要的是“接盘的流动性”。现货给不了,永续合约市场就成了天然的流动性池。

为什么是永续合约市场?

- 现货难出手:直接卖现货容易砸穿价格,自己也受伤。

- 永续更好出货:永续里的空头在止损或清算时,会被动“买回合约”,天然提供了买盘流动性。

- 负费率红利:当市场看空、空头多时,资金费率容易变负。庄家可以在永续拿多仓,一边享受负费率,一边等待空头被迫接盘。

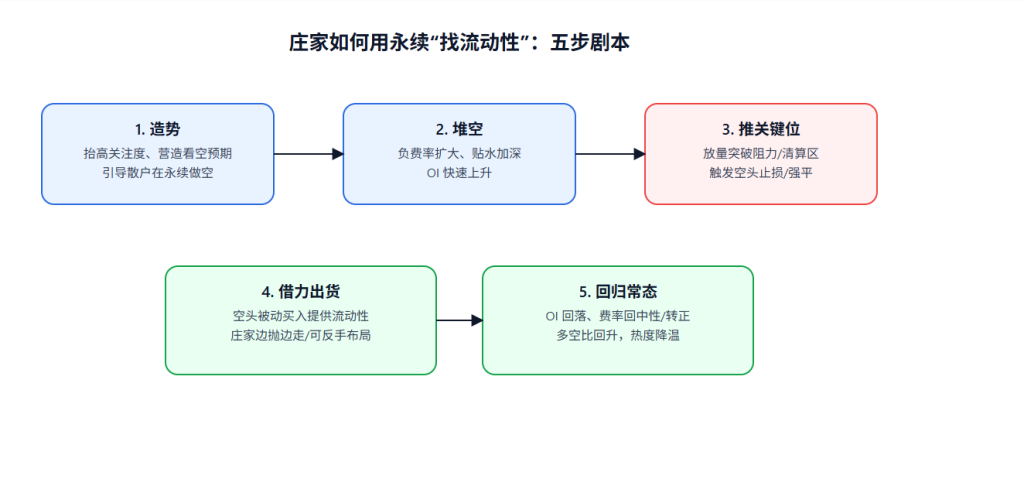

庄家的标准“剧本”

- 步骤1:造势

提升价格话题性,推高现货/永续的价格重心,营造“还能跌”的错觉,让散户倾向做空。

- 步骤2:堆空头

市场看空的人变多,永续价格贴水现货,资金费率转负,空头越来越重。

- 步骤3:推关键位

抬到阻力区、清算密集区,逼出空头的止损/强平买单。

- 步骤4:借力出货

空头被动买入,庄家边抛边走,甚至在高位反手布局。

- 步骤5:回归常态

持仓量回落、费率归中性/转正,行情热度退潮。核心:利用空头的“被动买入”来完成流动性转移。

我们能看到的“指标连锁反应”

- 前置堆叠期

- 资金费率变负、贴水扩大(永续价格低于指数/现货)

- 持仓量(OI)快速上升

- 主动卖出更强(taker 买卖比 < 1)

- 多空比(账户/大户)下行(做空的人变多)

- 触发扩散期

- 突破关键阻力位、放量

- 空头开始止损/清算,买盘被动放大

- 收尾回归期

- OI 回落、资金费率回到中性/转正

- 多空比回升(空头减少)

提示:单一指标很容易“骗你”,要看多指标同向、且在同一时间窗里一起变化。

关键概念(用最简单的话说)

- 资金费率(Funding Rate):空头多时常变负;多头多时常变正。负费率不一定=能涨,但它提示“市场普遍看空”。

- 持仓量(Open Interest, OI):仓位总量变多,意味着“这盘越来越拥挤”。但它不告诉你方向,必须结合费率与价格结构一起看。

- 基差(Basis)/贴水:mark_price - index_price。为负且扩大,说明永续价格比指数更“悲观”。

- 多空比(Long/Short Ratio):看账户或大户更偏多还是偏空。下行=更偏空;回升=空头撤退。

- Taker 买卖比:大于1表示主动买入更强,常出现在“突破/清算”阶段。

怎么“识别”轧空正在发生(只谈方向,不给死阈值)

- 前置信号:负费率扩大 + OI 快速增加 + 贴水加深 + 多空比下行 + 主动卖出占优

- 触发瞬间:价格放量突破关键阻力,taker 买卖比转强(>1)

- 尾声特征:OI 回落 + 费率回中性/转正 + 多空比回升

把它想成三段式:先堆空 → 再引爆 → 后回落。

常见误区(别踩)

- OI 激增≠一定看多:它只是“仓位多”,不是方向本身。要和费率、基差、多空比一起看。

- 拉现货≠一定推高标记价:mark_price通常由指数价+模型决定,短时并不“想拉就拉”。

- 单指标决策=找麻烦:一定要看“共振”和“持续性”,比如连续多根K线都指向同一件事。

- 小币种噪声大:更容易被“插针”和假突破,判断要更保守。

一句话总结

- 负费率 + OI 堆叠 + 阻力位突破 + 空头被动回补,就是标准的“借空头做流动性”的戏法。

- 真正有效的识别不是看一个数,而是看“它们在同一段时间里,一起往同一方向动”。